更新日:2025/08/31

相続税の申告書を書くときに最初に迷うのが、「被相続人(亡くなった人)の住所はどこを記載すればいいのか?」 という問題です。

多くの人は「住民票の住所を書けばいい」と思いがちですが、税法上の住所は必ずしも住民票と一致しません。

この記事では、税法上の住所の考え方や老人ホーム入所中の場合の扱い、税務署からの問い合わせ事例、さらに住所チェックリストまで詳しく解説します。

一種の落とし穴になっていますので、「相続税申告書」の際は十分チェックしてください。

主人は老人ホームに入所してたから。

住所はどこを書けば良いかしら。

被相続人の住所は老人ホームの住所を書きましょう。

税法でいう「住所」は“生活の本拠”

相続税法における「住所」とは、住民票の所在地ではなく、生活の本拠(生活の中心)を意味します。

判断基準となるのは次のような実態です。

- 実際に寝泊まりしていた場所

- 郵便物や年金の送付先

- 光熱費や生活費の支払い先

- 家族と同居していたかどうか

- 「そこに住み続ける意思」があったか

👉 税務署が重視するのは生活実態であり、住民票はあくまで形式的なものに過ぎません。

老人ホームに入所していた場合の注意点

① 住民票を施設に移していた場合

👉 実際に生活していれば、老人ホームの住所が住所となります。

② 住民票は自宅のまま、長期入所していた場合

👉 実態として施設で生活していれば、施設の住所と判断される可能性が高いです。

③ 一時的な入所や「自宅に戻る意思」があった場合

👉 短期滞在やリハビリ目的なら、自宅の住所が生活の本拠とされるケースが多いです。

二つの住所が考えられる場合の書き方

自宅と施設の両方に関わりがある場合は迷いがちです。

- 住民票は自宅 → でも実態は施設生活

- 施設で生活 → でも定期的に自宅に戻っていた

こうした場合は、「亡くなった時点で生活の本拠がどこだったか」を基準に考えます。

💡 書き方の工夫

- 申告書には「生活の本拠」を記載

- 住民票と異なる場合は、意見書や補足資料を添付して説明すると安心

税務署から実際にある問い合わせ例

老人ホームに入所もしくは病院に入院していた場合、税務署から次のような質問を受けることがあります。

- 「亡くなった時点で実際にどこで生活していましたか?」

- 「生活の拠点をどこで証明できますか?」

- 「入所は一時的ですか?長期ですか?」

- 「住民票と違う住所を記載した理由は?」

👉 このときにスムーズに答えられるよう、以下の書類を用意しておくと安心です。

- 施設との入所契約書や利用記録

- 医療機関の入院記録

- 郵便物や年金の送付先

- 光熱費や生活費の支払い記録

実際にあったトラブル事例

事例①:住民票は自宅、実態は施設

- 施設で3年生活 → 申告書は「自宅」で記載

- 税務署から指摘 → 修正申告+延滞税発生

👉 住民票をそのまま使うのは危険。

事例②:自宅と施設を行き来

- 週末は自宅に戻る習慣 → 亡くなった時点は施設生活

- 税理士が整理し施設住所で申告 → 税務署も了承

👉 「亡くなった時点での実態」が決め手。

事例③:証拠不足で申告期限オーバー

- 証明資料を準備していなかったため、税務署への説明に時間がかかり申告が遅延

👉 事前の準備不足は大きなリスク。

不動産登記や金融機関との違い

- 相続税申告書 → 生活の本拠

- 不動産登記 → 登記簿上の住所(過去住所が必要になることも)

- 金融機関 → 最後の住民票の住所を求めるケースが多い

👉 手続きごとに基準が異なるため、混同しないよう注意しましょう。

被相続人の住所チェックリスト

✅ 自宅が住所になる場合

- 入所は一時的

- 自宅に戻る予定があった

- 自宅に生活用品がそのまま残っていた

- 施設よりも自宅滞在の方が長かった

✅ 施設が住所になる場合

- 住民票を施設に移していた

- 長期的に施設で生活していた

- 自宅は空き家状態だった

- 郵便物や年金の送付先が施設だった

✅ 判断に迷ったら

- 「亡くなった時点で寝起きしていたのはどこか?」

- 「生活費や光熱費はどこにかかっていたか?」

- 「戻る意思があったかどうか?」

👉 曖昧な場合は、説明資料を用意して税務署に備えるのがベスト。

本籍地は関係ない

戸籍謄本は相続人確認に必要ですが、申告書には本籍地の記載は不要です。

住所と本籍を混同しないように注意しましょう。

被相続人の住所まとめ

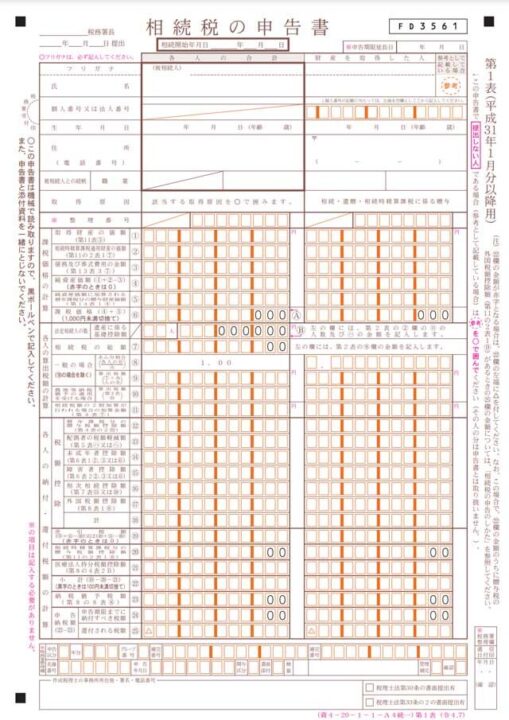

相続税申告書における被相続人の住所を書き方を紹介しました。

相続税の申告書は、申告期限までに、被相続人の住所地を管轄する税務署に提出をする必要があります。

被相続人の住所をどこにするかで納付先の税務署も異なります。

- 相続税申告書の住所は「住民票」ではなく「生活の本拠」

- 老人ホーム・病院入所中の場合も実態に応じて判断

- 二つの住所が考えられる場合は「亡くなった時点での生活の本拠」を基準に

- 住民票と異なる場合は意見書や証拠資料を準備

- 不動産登記・金融機関とは住所の基準が異なる

- 本籍地は申告書に不要

👉 ポイントは“生活実態”と“証拠の準備”。

ここを押さえれば税務署とのトラブルを防げます。

相続税申告書は、初めて作成する場合がほとんどなので、色々な疑問点が浮かびます。

迷った場合は、直接税務署に相談しましょう。

迷ったら税務署に「事前相談」を。

提出先の確認だけでなく「添付書類」「印鑑証明の要否」「遺産分割が未了の場合の扱い」など、実務上の細かい点を直接確認できて安心です。

・ブロガー:2021年ブログ開設

・フリーランス:2021年退職し、バリスタ(サイド)FIRE

コメント