更新日:2025/11/23

相続が発生すると、相続税の申告が必要になる場合があります。

相続税申告書は第1表から第15表まであり、必ず提出するものは「第1表・第2表・第11表・第13表・第15表」です。

相続税の申告書づくりでつまずきやすいのが「第11表」とその「付表1〜4」です。

この記事では、実際の記入例を交えながら、相続税申告書第11表と付表1〜4の書き方をわかりやすく解説します。

相続税申告書を自分で提出しようと思う人の参考になれば幸いです。

第11表は何を書くのかしら?

故人の財産をもれなく記載します。

第11表 相続税がかかる財産の明細書

第11表は被相続人の遺産の中で、相続税がかかるものすべての項目を、誰がいくら相続したのか記入するリストです。

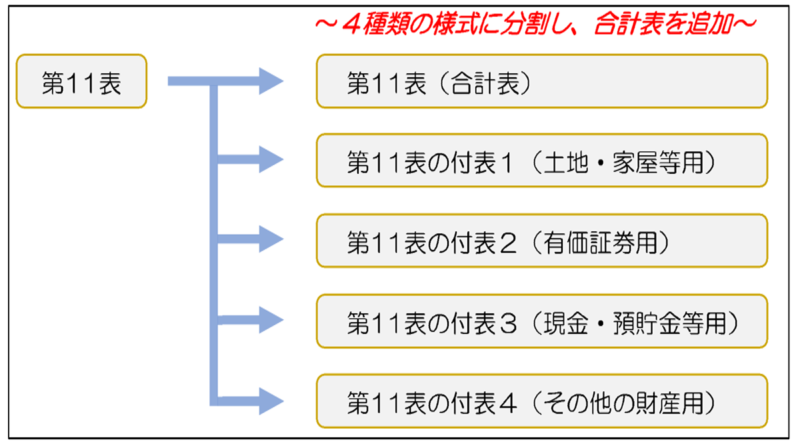

令和6年1月以降に相続開始分の相続税申告書から、第11表が改定されています。

令和6年度からは財産の種類ごとに付表が4枚に分かれ、作成する枚数は合計5枚となりました。

【相続例】家族構成

父親が亡くなり、相続人は配偶者、子供3人の合計4人の場合です。

- 被相続人:Aさん(令和6年11月に死亡)

- 相続人:配偶者Bさん、長男Cさん、長女Dさん、次男Eさん(計4人)

| 相続人 | 法定相続分 |

|---|---|

| 配偶者B | 1/2 |

| 長男C | 1/6 |

| 長女D | 1/6 |

| 次男E | 1/6 |

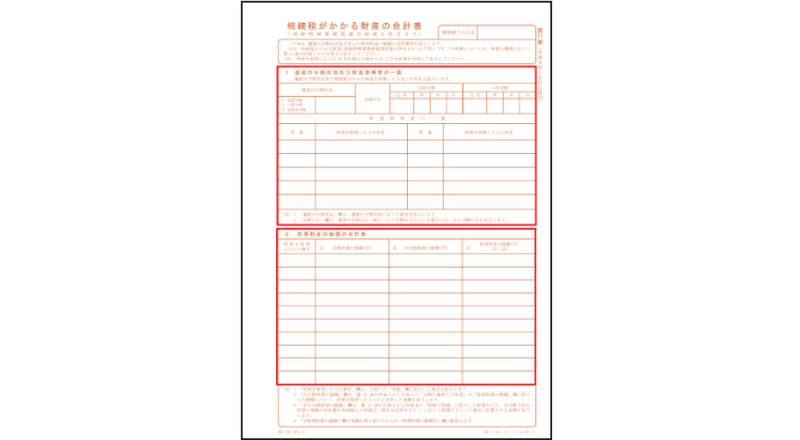

第11表相続税がかかる財産の合計表

相続税申告書第11表は「相続税がかかる財産の合計表」です。

まずは「1.遺産の分割状況及び財産取得者の一覧」を記載し、他の付表1~4を作成してから最後に「2.取得財産の価額の合計表」を記載して第11表は完成です。

●相続税申告書入力要領(相続税申告書第11表)はこちらから

遺産の分割状況

遺産分割が完了していれば 1 を、まだ分割が完了していない財産があれば 2 を、分割が全く終わっていない場合は 3 を選択します。

分割の日

「遺産分割協議書の作成日付」もしくは「相続発生日」を記載します。

財産取得者の一覧

財産を取得した人の氏名と項番を記載します。

今回の場合だと、項番1=B、項番2=C、項番3=D、項番4=E と割り振ります。

第11表の付票1(土地・家屋等用)

細目コード、細目

相続した不動産の細目を記載します。

不動産の種類について以下から選び、記載します。

| 細目コード | 11 | 12 | 13 | 14 | 15 | 21 |

| 細目 | 田 | 畑 | 宅地 | 山林 | その他の土地 | 家屋等 |

「利用区分」欄

| 細目 | 利用区分 |

| 田 | 自用地、貸付地、賃借権(耕作権)、永小作権の別 |

| 畑 | 自用地、貸付地、賃借権(耕作権)、永小作権の別 |

| 宅地 | 自用地(事業用、居住用、その他)、貸宅地、貸家建付地、 借地権(事業用、居住用、その他)などの別 |

| 山林 | 普通山林、保安林の別 (これらの山林の地上権又は賃借権であるときは、その旨) |

| その他の 土地 | 原野、牧場、池沼、鉱泉地、雑種地の別 (これらの土地の地上権、賃借権、温泉権又は引湯権であるときは、その旨) |

| 家屋(構造及び用途)、 構築物 | 家屋については自用家屋、貸家の別、 構築物については駐車場、養魚池、広告塔などの別 |

利用区分は自分が使用していれば「自用地」、自宅であれば「自用家屋」。

記載要項はこちらを参照ください。

国外

「国外」欄は、取得した土地又は家屋等の所在場所が国外である場合には、「1」を記入。

通常は、空欄です。

「特例」欄

| 番号 | 特例 |

| 1 | 租税特別措置法第69条の4 (小規模宅地等についての相続税の課税価格の計算の特例) |

| 2 | 租税特別措置法第69条の5 (特定計画山林についての相続税の課税価格の計算の特例) |

| 3 | 租税特別措置法第69条の6 (特定土地等及び特定株式等に係る相続税の課税価格の計算の特例) |

| 4 | 災害被害者に対する租税の減免、徴収猶予等に関する法律第6条 (相続税又は贈与税の計算) |

不動産に特例を適用した場合、適用した特例に応じた数字を記載します。

面積(㎡)

財産の面積を記入します。

単価(円)又は倍数

国税庁が定める評価倍数を記入します。

持分割合

相続した不動産が共同名義の場合は持分割合を記入します。

単独名義の場合は空欄。

「価額」計算方法

土地の計算方法は主に

・路線価方式

・倍率方式 の2種類です。

今回は倍率方式での計算方法を紹介します。

計算式:固定資産税評価額 × 評価倍率 × 持分割合

①被相続人が亡くなった年度と都道府県(土地がある場所)から「評価倍率」を調べます。

②一例として、評価倍率「宅地1.1 田2.0 畑2.2 山林1.6 原野1.6」の場合は、固定資産税評価額にそれぞれの倍率を掛けます。

固定資産税評価額100万円の宅地は、100万円×1.1=110万円となります。

固定資産税評価額1万円の畑は、1万円×2.2=2.2万円

③被相続人の持分割合を掛けます。

共有名義でなければ、通常は1です。

第11表の付票2(有価証券用)

この付表は有価証券(主に株式、投資信託など)を財産として保有されていた場合に作成します。

「細目コード」、「細目」欄

以下のコード表を参照し、入力してください。

| 細目コード | 44 | 45 | 46 | 47 | 48 |

| 細目 | 公債・社債 | 証券投資信託・ 貸付信託の受益証券 | 特定同族会社の 株式・出資 (配当還元方式) | 特定同族会社の 株式・出資 (その他の方式) | その他の 株式・出資 |

上場株式であれば、48になります。

「銘柄」欄

有価証券の銘柄の名称をそのまま記載します。

例えば、「日産自動車」、「みずほファイナンシャルグループ」等

「国外」欄

有価証券の所在が国外である場合は数字の「1」を記入。

国内財産である場合はそのまま空欄。

「所在場所等」欄

財産の所在地を記入します。

■上段(取引業者の名前)

金融商品取引業者等の名称、例えば証券会社の名前などを記入します。

■中段(支店名)

取引業者の支店等がある場合は支店名を記入します。

例えば「福岡支店」等。

■下段(発行している法人の所在地等)

国内の証券会社等であれば、空欄のまま。

取引業者が一般的ではない等の場合に発行法人の所在地などを記載します。

価額(円)

数量(株・口・円)、為替(円)、価額(円)に関しては単位記載は必要ありませんが、

■単価

「単価」欄に「円」をつけて書きます。米ドルなら$など。

※株式の相続税評価額の計算方法はこちらの記事を参考にしてください。

上場株式を相続する場合、まず名義変更が必要になります。

名義変更しないと、売却して現金化することができません。

第11表の付票3(現金・預貯金等用)

現金や預金に関する情報を記載します。

故人の預貯金口座から直前に引き出した現金も忘れずに記載しましょう。

項番

①財産ごとに被らない値を1、2、3と連番で割り振り記入します。

例えば3つの財産があれば3まで割り振ります。

「口座種別等コード」、「口座種別等」欄

②「口座種別等コード」、「口座種別等」を入力

| 口座種別等コード | 11 | 12 | 13 | 14 | 15 |

| 口座種別等 | 現金 | 普通預金 | 当座預金 | 定期預金 | 通常貯金 |

| 口座種別等コード | 16 | 17 | 18 | その他 | |

| 口座種別等 | 定額貯金 | 定期積金 | 金銭信託 | – |

口座の種類(口座種別等)には、「現金」「普通預金」「当座預金」「定期預金」「通常貯金」「定期貯金」「定期積金」「金銭信託」「その他」いずれかを記載します。

「口座番号」欄

③口座番号を入力します。

「所在場所等」欄

■上段:金融機関名等を入力

例えば「三菱UFJ銀行」。左側の空欄に下記のコードから「1」を入力します。

■中段:支店等の名称

例えば「福岡支店」等。左側の空欄には「2」を入力。

| コード | 1 | 2 | 3 | 4 | 5 | 6 |

| 金融機関等の名称 | 銀行 | 金庫 | 組合 | 農協 | 漁協 | 左記以外 |

| コード | 1 | 2 | 3 | 4 | 5 | 6 |

| 支店等の名称 | 本店 | 支店 | 本所 | 支所 | 出張所 | 左記以外 |

■外貨預金の場合

| 種類 | 現金預貯金等 |

|---|---|

| 細目 | 現金預貯金等 |

| 利用区分・銘柄等 | 普通預金 |

| 所在場所等 | 金融機関名、本店・支店の名称 |

| 数量 | 相続した外貨預金 (例:$10,000) |

| 単価 | 相続開始日のTTB (1ドル130円であれば「130」と記入) |

| 価額 | 数量×単価 (例:1,300,000) |

| 取得した人の氏名 | 相続人の氏名 |

| 取得財産の価額 | 外貨預金をすべて相続する場合は価額と同じ |

所在場所等

■上段

金融商品取引業者等の名称、例えば「三菱UFJ銀行」等の名前を記入します。

■中段(支店名)

取引業者の支店等がある場合は支店名を記入します。

例えば「福岡支店」等。

第11表の付票4(その他の財産用)

付表1〜3までに当てはまらない財産に関しては、付表4を使用します。

例えば、「暗号通貨」とか「金地金」があればここに記載します。

「細目コード」、「細目」欄

| 細目コード | 細目 |

| 31 | 機械・器具・農機具・その他の原価償却資産 |

| 32 | 商品・製品・半製品・原材料・農産物等 |

| 33 | 売掛金 |

| 34 | その他の事業(農業)用資産 |

| 61 | 家庭用財産 |

| 71 | 生命保険金等 |

| 72 | 立木 |

| 74 | 退職手当金等 |

| 75 | 代償財産 |

| 76 | 金地金 |

| 77 | 生命保険(共済)契約に関する権利 |

| 78 | 損害保険(建物更生共済)に係る権利 |

| 79 | 暗号資産 |

| 80 | 同族法人に対する貸付金、預け金等 |

| 81 | 同族法人以外に対する貸付金、預け金等 |

| 82 | 配当期待権 |

| 73 | その他 |

「国外」欄

取得した財産の所在が国外である場合には、「1」を入力してください。

記入例

■家財なども忘れずに記入しましょう。

【細目】欄に「家庭用財産」、「財産の名称等」欄に「家具等一式」として概算で評価します。

■また故人の車があれば、相続税の対象となります。

1.【細目】欄に「その他」と記載する

2.「財産の名称等」欄に自動車の名称と年式を記載

3.「所在場所等」欄に故人の住所を記載

4.「数量」欄に自動車の台数を記載

5.「価額」欄に自動車の価額(相続税評価額)を記載

国税無料相談

国税に関する相談はこちらから

よくある質問(Q&A)

Q1. 付表1〜4は全員記入するの?

→ 財産の内容に応じて該当する表のみ記入すればOKです。

例えば、土地がなければ付表1は不要です。

Q2. 不動産の評価額はどこで調べる?

→ 原則、国税庁の路線価図や、固定資産税評価額を使います。

不安な場合は税理士に相談を。

✅ 注意点とポイント

| チェック項目 | 内容 |

|---|---|

| 番号付け | 相続人ごとに番号を決めて統一(例:配偶者①、長男②など) |

| 評価額 | 原則として相続開始日現在の時価を使う (不動産は路線価方式・倍率方式など) 外貨預金は相続開始日の為替レート |

| 未分割財産 | 分割未了でも第11表に記載。 別途「申告期限後3年以内分割見込書」が必要。 |

基準は、相続が発生した日、つまり故人が亡くなった日です。

固定資産税評価額は、亡くなった年度分を使用します。

令和6年11月に亡くなった場合は、令和6年度固定資産税納税通知書の評価額です。

令和7年4月に亡くなった場合は、令和7年度分を使用します。

相続人に認知症の人がいる場合

相続人に認知症の人がいるといろんな問題が発生します。

銀行等に相談すれば「成年後見制度を用いる方法」を勧められますが、デメリットも多数あります。

どうするかは相続人同士で話し合うしかありません。

端数処理

原則「1円未満切り捨て」

■具体例:遺産100円を相続した場合

母50円、子供3人各16.66…円 → 端数が出ます。

母:50円 + 端数2円 = 52円

子1(長男C):16円、子2(長女D):16円、子3(次男E):16円

合計:100円

相続税申告書第11表まとめ

相続税申告書第11表の書き方を紹介しました。

付表1~4は財産の種類ごとの明細書であり、該当する財産がなければ記載する必要はありません。

記入例を参考にすれば、税理士に頼らず自分で作成も可能!

そのためには、事前に銀行口座等を把握することと銀行口座の残高証明書をきちんと集めましょう。

通帳等が見つからない時は、何かしら「お知らせ」や満期の案内等がないかどうか確認しましょう。

評価や特例の適用に不安がある場合は、司法書士や税理士相談が確実です。

一つずつ漏らさず記入して、遺産の総額を把握しましょう。

・ブロガー:2021年ブログ開設

・フリーランス:2021年退職し、バリスタ(サイド)FIRE

コメント